不到一个月,新能源汽车赛道出现两笔超大规模的首轮融资。

11月18日,岚图汽车宣布完成A轮融资,额度近50亿元,额度已十分巨大。但是,额度更大的融资事件,发生在10月20日。

当天,广汽集团发布公告称,子公司广汽埃安完成A轮融资,53名战略投资者入股,融资总额182.94亿元,一举成为当前新能源整车行业最大单笔私募融资。而且,投后估值达到1033亿元,这也是迄今为止,未上市新能源车企的最高估值。

通过这两笔融资,似乎又让人看到了新能源汽车投融资的再一次火热。但是,车百智库综合各方面的资料发现,新能源汽车行业投融资已经冷下来了,新能源车企融资变困难了。

造车,却十分烧钱。此前,蔚来创始人李斌曾说,造车需要储备的资金门槛是200亿。到了2021年底,他改变了看法,认为没有400亿可能都干不了。就连在去年3月宣布造车的小米,也因为三季度营收和利润的下滑,遭到了媒体的质疑。

(媒体质疑小米造车的资金压力)

岚图A轮50亿元巨额融资,也被认为烧不了多久。据了解,岚图50亿融资中的40%,即20亿,将用于研发。这些钱对于蔚小理来说,三个月就能烧光。蔚来汽车今年仅第三季度,研发投入就高达29.4亿。

本文试图讲述三个问题:

1.近十年,新能源汽车投融资情况如何?

2.为何新能源车企普遍“缺钱”?

3.新能源车企该去哪里“找钱”?

我国新能源汽车的投融资,可追溯到2014年。当年,特斯拉的Model S在中国火热起来。虽然Model S高达70多万元的售价,让很多消费者高呼太贵,但一些嗅觉敏感的业内人士却发现了新能源汽车未来的商机。

就是在这一年,李斌创办了蔚来汽车。面对造车的巨大投入,这位互联网人毫不犹豫地借助资本的力量,利用投融资市场快速融资。坊间传闻,李斌仅用15分钟的阐述,就在饭桌上说服刘强东投资蔚来。淡马锡、百度资本、红杉、厚朴、联想集团、华平、TPG、GIC、IDG、愉悦资本等数十家知名机构都参与了蔚来汽车的投资。

平安银行生态事业部首席分析师简良分析新能源汽车投融资市场时,也将2014年作为一个重要节点,他认为,从2014年开始,国内新能源汽车行业投融资案例保持高速增长。

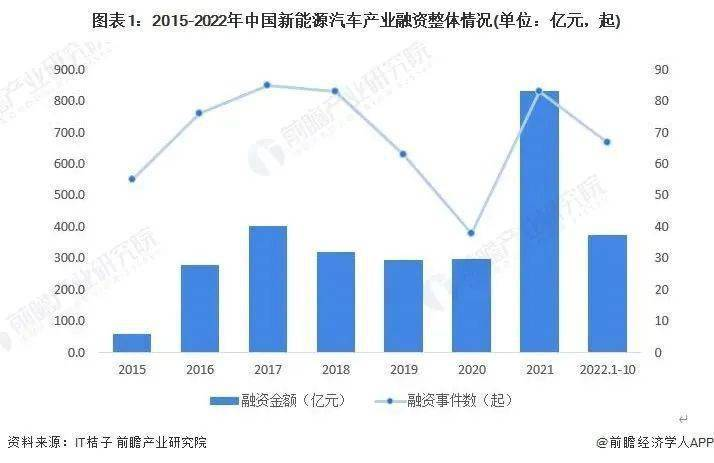

2015年,新能源汽车赛道掀起风起云涌般的投资热潮,几乎每隔几天就发生一次投融资事件,远远超乎当时业内预计。据并不完全统计,在这一年,全国各地新建的新能源整车投资项目就多达30个,投资总金额超过1000亿元,总规划产能超过300万辆。理想汽车就创办于2015年这一年,小鹏汽车的A轮融资发生于2016年。

这一波投资热潮在2017年达到顶峰,据企查查数据,2017年新能源汽车融资事件达185起,比此前的其他年份都高。而从2018年开始,新能源汽车投融资开始走下坡路。2019年新能源汽车投融资数量为55件,同比下降超30%。2020年新能源汽车赛道融资事件89起,依然没有反弹。

最早一批新造车企业,如果一开始没有拿够融资,在2018年左右的资本寒冬中就可能资金链断裂,且很难缓过来,最终走向衰落,这包括博郡、拜腾、赛麟、游侠等新能源汽车品牌。就连强大如蔚来汽车,其创始人李斌也坦言,撑到2020年初的时候,“差点挂掉”。

2021年,新能源汽车赛道的投融资再次火热,融资事件数量共计239起,超过2017年的185起。

在这一年,蔚来、小鹏、恒大、宝能完成了战略融资。蔚来汽车融资总额超127亿元,小鹏汽车融资总额超123亿元,恒大超220亿元,宝能超120亿元。就连新能源汽车的供应链企业宁德时代,也在2021年融资超582亿元。

不过,这种热度持续时间不长。进入到2022年,新能源汽车赛道投融资再次遇冷,主要原因在于:

其一、新能源汽车赛道增长率开始放缓。

目前,部分投资者已将新能源汽车行业从高成长行业划分为成熟行业。在2022年9月,国内新能源车零售渗透率达31.8%,已能看到天花板。而且,新能源汽车的增长率处于逐年放缓态势,据瑞信的研报,2023年的增长率将从2022年的超90%放缓到40%。因此,投资机构不会再像此前那样狂热追捧。

作为确定性强的投资赛道,市场超过60%的VC/PE已对新能源汽车产业链进行了布局。如今,投资者等待的是该赛道的爆发,然后顺利撤出,而非像此前那样一拥而上。

其二、投资者对新能源赛道出现了质疑。

2021年11月之后,新能源迎来一波调整,主要体现在估值降低。此前,新能源车汽车发展势头抢眼,在资本的推动下,出现了不少盲目投资情况。很多项目估值过高,甚至出现一二级倒挂问题。

典型如零跑汽车,在2022年9月29登陆港交所,发行价为48港元/股,首日跌幅便超过了35%,创下了当年上市新股首日跌幅之最。截至11月29日刚好三个月时间,其股价已跌至19.68港元/股,跌幅达到了59%。

零跑汽车的投资机构因此损失惨重。据中国经营报,零跑汽车Pre-A轮融资、A轮融资、B轮融资、C轮融资的每股对价成本,分别为4.54元、12.26元、20.66元、27.26元。截至11月29日,零跑汽车港股股价是19.68港元。可见,零跑汽车的B轮与C轮投资者已账面浮亏。对于A轮投资者来说,投资零跑汽车,也未必是一个赚钱的投资。而基石投资者的损失惨重,以目前股价粗略计算,损失或在60%以上。

也是在今年,万亿市值的比亚迪就被世界首富巴菲特以及全球最大私募股权基金贝莱德,多次减持套现,一度引发市场恐慌。而且,巴菲特卖出新能源代表比亚迪之后,转身拥抱起旧能源——西方石油,这更让不少投资者心慌。

今年来,蔚小理等新势力的表现也不是很好。新势力销量下滑,已被传统车企的新能源汽车公司超越,且面临年度KPI很难完成的困境。相较于传统车企的新能源汽车二代公司,新势力的竞争力并不强。此前的“蔚小理等新能源汽车全面取代燃油车”的这一估值逻辑也被打破。

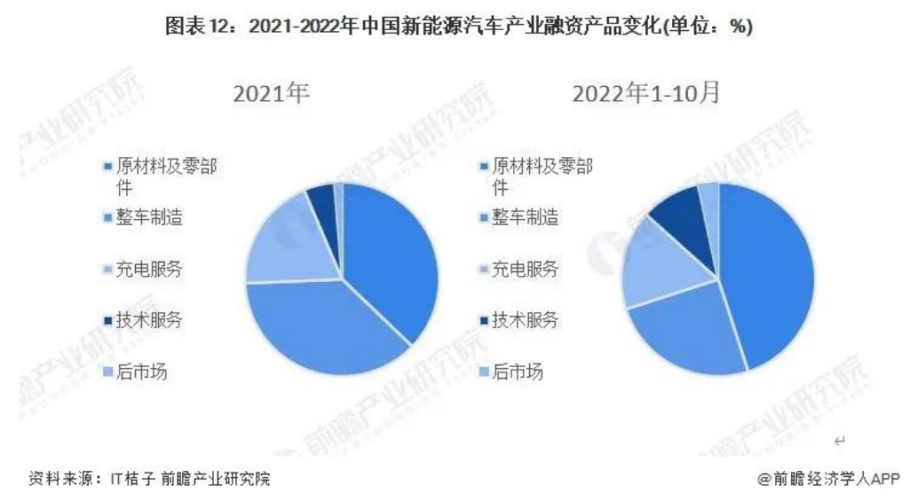

具体来看,目前新能源汽车赛道的投融资,主要集中于原材料及零部件,而整车制造只能排在第二位,且从2021年至今,其占比越来越低。

另据投中研究院发布的《2022年三季度VC/PE市场报告》,此前火热的新能源赛道,已被IT及信息化行业所取代,成为融资情况最受投资人青睐的行业。

新能源汽车行业投融资遇冷,车企十分缺钱。

目前,新势力蔚小理均没有实现盈利,未来的盈利时间也不确定。《财经十一人》根据蔚小理目前的成本和毛利率测算,要达到盈亏平衡,蔚小理的年销量分别需提升到20.4万辆、36万辆、12.15万辆。而今年前三季度,蔚小理的销量分别为8.24万辆、9.86万辆、8.69万辆,差距较大。

传统车企的新能源汽车二代,也处于亏损境地。问界母公司赛力斯前三季度净亏损26.75亿元,较去年同期亏损扩大147%。极氪上半年净亏损为7.59亿元,而2021年已经亏损10.1亿元。北汽蓝谷前三季度归母净利润亏损35.00亿元,2020年以来,已经累计亏损超过152亿元。

新能源车企还面临成本上涨困境。占据新能源汽车较大成本的动力电池,因为上游原材料,如镍、钴、锂、碳酸锂、氢氧化锂、六氟磷酸锂等价格不断上涨,也不断涨价。

当前,新能源车企又面临降价潮。此前特斯拉的降价,已经搅乱国内新能源汽车市场,媒体纷纷追问,其他车企是否跟进降价。即将在2022年末退坡的车补,也将影响新能源车企明年、乃至未来的销量,拉迟盈利时间。

造车十分烧钱,在没有实现造血能力之前,未来新能源车企还需源源不断的资金投入,而这只能依靠投融资市场不断地注资。而且,目前的新能源汽车行业已开始由电动化走向智能化,在智能化下半场的竞争,自动驾驶十分关键。该技术研发,烧钱更厉害,而这方面的投融资市场在今年也由热转冷了。

年初,自动驾驶行业投融资还是一片火热,IT桔子数据显示,今年前3个月国内自动驾驶行业月平均融资事件为10起。但在这之后开始滑坡,月平均融资事件为7起,甚至在9月、10月份每月仅有5起投融资事件。相较于2021年国内自动驾驶行业144起投融资事件、932亿元的融资规模,今年截至11月,投融资事件仅92起,融资规模仅有240亿元。

如今的投融资环境,也使这两年刚开始的初创造车企业十分困难。早在今年6月,何小鹏与罗永浩都表示,目前进入造车领域,已经来不及了,资本对初创企业的兴趣已经不大。即使小米造车,哪怕公告首期投资为100亿元人民币,未来10年投资额100亿美元,也遭遇业内人士关于资金是否足够的疑问。

未来,对于新能源车企来说,竞争将更激烈。除了蔚小理等造车新势力,零跑、哪吒等更新的造车新势力已经崛起,埃安等传统车企传统车企也进入新能源汽车赛道,而且还有一批初创企业,大家都在分食整个增速放缓的市场。

如何才能竞争中取胜?今年5月份,美团联合创始人王慧文到理想汽车参加战略会时,根据此前生鲜领域“百团大战”的经验指出,真正到激烈竞争阶段,资金和资源总会远远不够。

因此,无论初创新能源车企,还是成熟车企,为不被淘汰出局,就必须不断找钱,确保能够持续烧钱。

对于新能源车企来说,目前最为重要的投融资渠道是国资,譬如来自地方政府的产业资金。目前的新能源汽车赛道依然坡长雪厚,但缺乏“一投暴富”的机会,这不太适合赚快钱的部分投资机构,但十分适合地方政府这样的长期主义投资者。

合肥政府投资蔚来,就为业内输出了经典案例。

2019年,在资本寒冬下,蔚来汽车资金告急,股价暴跌,当年10月,股价最低达到了1.19美元,濒临1美元退市红线。就在李斌感叹“撑不过2020年”的时候,得到了合肥市政府的资金支持。2020年4月29日,李斌与合肥市政府就蔚来入驻合肥达成协议,获得70亿元投资。落户仪式上,李斌出现了久违的笑容。后来他感叹道,投资机构没有人救他们,只有政府才会看得很长远。

2020年下半年后,在新能源汽车风口下,蔚来的股价就开始飞涨,合肥市也因此次投资,在当地逐步发展出了一个世界级的智能电动汽车产业集群,达到了“双赢”局面。

近期获得融资的埃安与岚图,投资者也大多来自国资。据岚图的公告,此轮融资由国企混改基金领投。埃安虽未详细披露53名投资者名单,但领投中的人保资本、南网能创、国调基金、深创投、中信金石、广州产投集团等,无一例外,均有国资或地方政府背景。

目前,正是新能源车企寻求国资支持的好时机。

2022年,已被业内称之为地方政府母基金元年,各地政府正积极引入创投机构,试图通过产业引导基金招商引资,为地方导入优质产业资源和社会资本,推动产业转型升级。

比如,南宁产业高质量发展一期母基金首期总规模为100亿元,拟投向新能源汽车及零配件等产业。武汉市政府产业引导基金规模高达500亿,部分资金也将投入到新能源汽车这样的高端制造行业。

而且,相较于以前,各地产业引导基金除了在规模和数量上不断创新高,还在出资比例、返投比例、容错纠错机制方面呈现出新特点,部分产业基金不仅将返投比例放宽到了1:1,还放宽了返投认定标准。

作为企业,不管是初创造车企业,还是新势力,抑或传统车企的新能源汽车二代,为了获得国资的融资,不能仅靠讲故事、造概念;沉下心来造车,提供好的产品和好的服务,才是吸引国资的根本。

全文参考:

《近十年新能源汽车投融资数据报告》,企查查大数据研究院

《启示2022:中国新能源汽车产业投融资及兼并重组分析》,前瞻产业研究院

《2022年三季度VC/PE市场报告》,投中研究院

《明星赛道也难逃资本撤退:VC年初还给打钱,但年底已经不投了》,IT桔子

《产业格局初步确定!新能源汽车投融资步入“冷静期”》,中国能源报

《2022跨界造车的“群聊”,谁进谁出?谁在畅聊谁在失声?》,齐鲁晚报

《蔚来、威马、理想起来了,博郡、拜腾、赛麟、游侠死掉了……》,上观新闻

《零跑汽车冲刺港股上市 募资筑牢研发制造能力“底盘”》,中国经营报-贝果财经